Na škole sa kedysi učilo že progresívna daň a sociálne transfery sú jedny z nástrojov vyrovnávania nespravodlivého rozdelenia dôchodkov v hospodárstve.

Aj v samotnej Biblii ekonómie od Smitha Bohatstvo národov sa spomína progresívna daň. Neviem či sa to u nás učí aj dnes.

Nechcem tvrdiť že progresívna daň je jednoznačne lepšia ako rovná daň a progresívnu daň nevnímam ani náhodou ako prostriedok na plátanie deficitu v štátnom rozpočte. Voči progresívnej dani však najmä v našich zemepisných šírkach existuje už nejakú dobu “špinavá kampaň“ a niečo na obranu by nezaškodilo.

Predstavte si 2 svety.

Jeden, kde existujú veľké rozdiely v dôchodkoch. Väčšina ľudí zarába menej ako je priemerná mzda. Ak sa nad tým zamyslíte, tak to znie že som napísal hlúposť.

Ale nie je, pretože priemerná mzda nie je medián priemernej mzdy. Priemerná mesačná nominálna mzda na Slovensku podľa štatistického úradu bola za posledný kvartál roku 2011 vo výške 848 EUR. (za celý rok 2011 priemerne 786 EUR). Medián nominálnej mzdy je taká hodnota, pod ktorou (a nad ktorou) zarába menej (viac) presne 50% obyvateľov. Medián mzdy za rok 2011 presne neviem, ale môže byť niekde okolo hodnoty 770 EUR. Približne 65% obyvateľov zarába menej ako je priemerná mzda. V porovnaní s ostatným svetom sme na tom s nerovnomerným rozdelením bohatstva ešte dobre.

U nás napríklad horné 1 percento berie asi 5% všetkých príjmov a horných 10 percent viac ako 25% všetkých príjmov. Vo svete je toto číslo takmer vo všetkých štátoch ešte vyššie (http://blog.etrend.sk/martin-filko/2011/10/20/ako-zije-slovenskych-99/).

Druhý svet by bol taký kde by boli podstatne menšie rozdiely v dôchodkoch. Netvrdím že progresívna daň je jediné účinné riešenie aby to tak bolo , ale minimálne je to jeho snahou.

Ak by ste sa mali náhodne narodiť ako človek v jednej z takejto krajiny, ktorá by to bola ? Dali by ste prednosť prvej krajine s väčším rizikom že budete chudobný a menšou šancou že budete bohatý, alebo v druhej krajine, kde budete mať pomerne veľkú šancu na dôstojný život?

Ak niekto tvrdí že každý má možnosť zbohatnúť rovnako ako iný poctivou prácou a snahou, tak rozpráva totálne hlúposti. Určite, je tam značné percento kde sa snaha a odhodlanie prejaví. Ale oveľa viac hrá náhoda, šťastie, prostredie kde sa narodíme, genetika, zdravie, inteligencia a iné okolnosti.

Ďalším argumentom proti tomu aby na svete existovalo či už viac, alebo menej značne nadpriemerne zarábajúcich ľudí je nasledovný. Viete čo je Paretovo optimum ? Je to stav ekonomiky, kde nik nemôže zlepšiť svoje postavenie (blahobyt), aby nezhoršil postavenie iných. Paretovo optimum môže znamenať napríklad to, že všetci ľudia v ekonomike sú približne na rovnakej úrovni, alebo aj to že 20% bohatých má 80% príjmov. Aj tu platí že nik nemôže zbohatnúť viac aby sa to nestalo na úkor niekoho iného. Akceptovateľné by bolo ak by sa chudobní stávali bohatšími na úkor bohatých. Dobre však vieme že svet smeruje práve k opačnému stavu kde sa rozdiely v príjmoch a majetkoch neustále prehlbujú.

Je samozrejme možné paretovu krivku posúvať celkovo, napríklad vtedy keď niekto vymyslí vynález (inováciu), ktorý zefektívni ekonomiku krajiny a teoreticky by si tento človek týmto spôsobom získané bohatstvo zaslúžil.

Často je však toto bohatstvo zvýšené na úkor väčšieho drancovania, znečisťovania prírody a ochudobňovania iných.

Preto by mohla byť progresivita daní navrhnutá tak aby sa odvíjala napríklad od ekologickej stopy, teda od ničenia prírodných zdrojov, ktoré táto firma či jednotlivec spôsobuje, alebo od vplyvu ktoré má jeho činnosť pre ekonomiku a sociálne postavenie jednotlivcov. Isté náznaky tejto dane existujú vo forme dane za emisie, hazardné hry, tabakové výrobky či alkohol.

Samozrejme vytvoriť takýto spravodlivý daňový systém nie je jednoduché a ako krajné a zjednodušené riešenie by mohla slúžiť práve obyčajná progresívna daň.

Na druhej strane časom by mohli byť zavádzané daňové bonusy firmám, ktoré produkujú zdraviu a životnému prostrediu prospešné produkty a služby.

Ak sa pozrieme na krajiny kde sú najväčšie rozdiely v príjmoch, tak aj tam majú progresívne dane (USA, Chile, Mexiko). USA má daň zo zisku právnických osôb 15 až 35% a fyzických osôb 10 až 35%. V Chile je to u fyzických osôb 5 až 40%, u právnických 20% (do roku 2010 18,5%). V prípade rozdelenia zisku nasleduje ďalšie zdanenie vo výške 35%.

V Mexiku je korporátna daň na úrovni 28%. V prípade poľnohospodárskych spoločností môže byť znížená až o polovicu. Daň z príjmu fyzických osôb je na úrovni 3 až 28%.

Krajiny kde sú tieto rozdiely najnižšie (Dánsko, Nórsko, Slovinsko) majú tiež progresívne dane, ale ich progresivita (najmä v severských krajinách) je o niečo menšia. Nižšia progresivita dane je vyvažovaná väčšími sociálnymi transfermi. ( http://blog.etrend.sk/martin-filko/2011/10/20/ako-zije-slovenskych-99/ ).

Horná hranica sadzby dane takýchto krajín je dosť vysoká. Nórsko 28-54,3% pre fyzické osoby, 28% pre právnické osoby, Dánsko 43-60% pre fyzické osoby, 25% pre právnické osoby.

Veľmi zaujímavý daňový model má Slovinsko kde je sadzba dane pre firmy (právnické osoby) 18%. Firmy si môžu uplatniť menšie daňové úľavy (do 30 000 EUR) pri investíciách na zariadenie a nehmotné aktíva. Firmy ktoré sídlia v oblastiach kde je HDP nižšie ako priemer, si môžu na výskum a vývoj znížiť daňový základ o 10-20% z hodnoty investície.

Daň z príjmov fyzických osôb je progresívna v rozmedzí 16 až 41% s hranicami 7500, 15 000, 30 000 a 37 000 EUR. DPH je vo výške 20%. Redukovaná sadzba 8,5% platí na potraviny (okrem nápojov), knihy a niektoré služby. Slovinsko je Slovensku pomerne blízka krajina. Ich HDP je však na obyvateľa takmer 2 krát vyšší ako náš. ( http://businessinfo.cz )

Daňové systémy sa však pomerne často menia a nedajú sa z nich robiť jednoznačné závery. Dá sa však predpokladať, že progresívna sadzba dane s pomerne vysokým stropom má priaznivé vplyvy na rovnomernejšie rozdeľovanie príjmov.

Typická progresívna daň je dnes zavedená vo väčšine krajín sveta.

Je zavedená aj preto, lebo existuje odvodový strop a odvody sa od určitej výšky už nezvyšujú. Dane + odvody sú teda pre viac zarábajúcich degresívne.

Zavedenie odvodového stropu je však logické, pretože odvodmi si platíme za služby ktoré sú v podstate pre každého rovnaké. Zrušenie odvodového stropu je menej spravodlivejšie ako existencia progresívnej dane.

Rovná daň v našich podmienkach je len marketingový pojem, ktorý nezodpovedá realite a kriví zdanenie tak, že na to dopláca stredná vrstva. Progresívna daň nevytvára takého zvláštne skoky a vyrovnáva degresivitu.

Dobre je to vysvetlené v článku od Martina Filka Rovnejšia rovná daň (http://www.jetotak.sk/editorial/rovnejsia-rovna-dan).

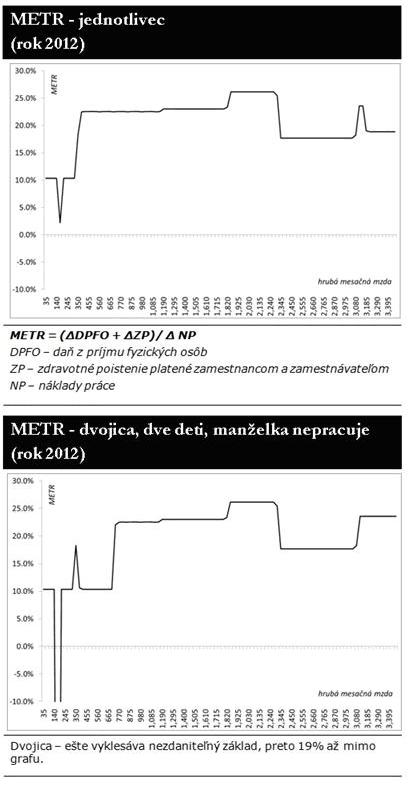

Tu sa hovorí o parametri METR čo je hraničná daňová účinná sadzba. Radšej ako znova to rozpisovať si dovolím dať sem časť jeho článku spolu s grafom.

METR nie je školská pomôcka, ale hraničná účinná daňová sadzba. Ukazuje, aký podiel z dodatočného príjmu skutočne zaplatíte na dani, ak pri nejakom príjme zarobíte o čosi viac. Je to ukazovateľ, ktorému máte venovať najviac pozornosti, ak vás zaujíma spravodlivosť daňového systému, či jeho vplyv na daňové úniky alebo motiváciu pracovať a podnikať.

Daň z príjmu je síce rovných 19 percent, no ako vidíte, hraničná sadzba je na rôznych úrovniach príjmu veľmi rozdielna. Nízka a kostrbatá u chudobných pracujúcich, vysoká a plochá na stredných úrovniach príjmov. Potom opäť nižšia, od asi 3000 eúr už trvale. A to beriem do úvahy len zamestnancov, bez najmenšieho sklonu k daňovej optimalizácii. Je to vďaka nezdaniteľnému základu dane, zamestnaneckej prémii a daňovému bonusu na dieťa. Ale najmä kvôli ďalšej, veľmi nerovnej dane z príjmu, ktorú príjmy fyzických osôb od 2300 eúr ani príjmy korporácií nepoznajú. Hovorí sa jej aj zdravotný odvod. Kým ostatné odvody (dôchodky, nezamestnanosť, atď.) sú z väčšej časti „zásluhové“, vo verejnom zdravotníctve vám nepomôže ani neuškodí, koľko ste na daniach a odvodoch zaplatili.

Podľa mňa je to problém aspoň z dvoch dôvodov. Ohrozuje vertikálnu spravodlivosť (vyššie príjmy by nemali byť zdaňované menej než nižšie) a prispieva k tomu, že z priamych daní vyberáme oproti iným krajinám dosť málo. Ľuďom naľavo od stredu môže vadiť aj z toho vyplývajúca nízka progresivita slovenského daňového systému (bohatí neprispievajú oveľa viac než chudobní, aj keď sa zoberú do úvahy ostatné dane).

Pre úplnosť, existuje známy teoretický dôvod pre klesajúcu hraničnú sadzbu pre vysoké príjmy. Iným pochopiteľne najnižšia sadzba pre bohatých ľudí vyhovuje ideologicky a záujmovo-politicky (Richard Sulík: „Lebo si nemyslím, že je správne, aby tí, ktorí sú hrozne bohatí… Takto, nemyslím si, aby príspevok na financovanie solidarity spoločnosti nebol obmedzený.“). Mne by sa to viac páčilo takto. A takto by sa k tomu malo pristupovať vo všeobecnosti.

Navrhované znovuzavedenie progresívnej dane na Slovensku zasiahne pomerne málo nadpriemerne zarábajúcich ľudí a nebude mať až taký želaný efekt. Tí navyše môžu takého vyššie zdaňovanie príjmov obchádzať napríklad zakladaním živností, ale predstava že kvôli pár percentám zisku si budú ľudia hromadne zakladať živnosti nie je celkom reálna.

Asi najefektívnejšie „zachytenie“ boháčov sa javí progresívne zdaňovanie majetku podľa jeho veľkosti. To navrhuje viacero ekonómov (napríklad aj Michal Horváth http://ekonomika.sme.sk/c/6304560/ekonom-horvath-bohatym-treba-zdanit-palace.html, alebo http://blog.etrend.sk/martin-filko/2012/03/20/ako-zdanit-palace/ ).

Ďalší dôvod prečo je dobré mať v štáte rovnomerné rozdelenie príjmov je aj to, že nižšie zarábajúce vrstvy dávajú väčšiu časť svojho príjmu do spotreby a tak stimulujú nutnosť produkcie a teda prispievajú k bohatstvu bohatých. Ak nebudú mať peniaze na spotrebu “chudobní”, začnú strácať aj bohatí.

Peniaze sa zarábajú obehom, nie ukladaním do ponožky, alebo do luxusných a nepotrebných vecí. Ako príklad uvediem nákup auta človeka zo strednej vrstvy, ktoré bude mať nízku spotrebu, bude spoľahlivé a bezpečné. Nákup takéhoto auta stimuluje výrobu a vývoj efektívnejších a modernejších áut s menšou spotrebou, emisiami a vyššou spoľahlivosťou.

Ak si bohatý kúpi napríklad cenný obraz za stovky tisíc EUR, alebo luxusné auto Bentley so spotrebou takmer 20 litrov na 100 kilometrov, tak príliš rozvoj spoločnosti nepodporí.

Ak by boli podstatne viac zdanené príjmy fyzických osôb napríklad nad 3000 EUR, tieto peniaze (ktoré by išli inak do rôznych rozšafností bohatých) by sa v oveľa väčšej miere začali vracať späť do investícií, výskumu, do spotreby, na platy menej zarábajúcich zamestnancov, alebo by možno podnietili aj nepracovať tak dravo a nechať priestor aj iným.

Realita by mohla byť taká, že manažér by mal plat 3000 EUR a bežný zamestnanec 1000-2000 EUR. Súčasnosť je však skôr taká že manažér má 10 000 EUR a rádový zamestnanec 700 EUR.

Ak by som si mal vybrať tak by som chcel žiť v krajine kde sú malé rozdiely v dôchodkoch obyvateľov, kde nikto neberie zo systému a z prírodných zdrojov viac ako potrebuje a kde je rovná daň. Progresívna by v tom prípade ani nebola nutná.

Ale tento svet je plný obrovských sociálnych a ekonomických kontrastov a občas sa divím nad tým ako je možné že v takomto chaose plnom bezprávia ešte stále vo väčšine krajín existuje aspoň malá snaha takéto bezprávie vyrovnávať (v podobe progresívnej dane a iných transferov).

Na záver prikladám jeden zaujímavý článok:

Mitchell A Orenstein: Kdo potřebuje rovnou daň?

WASHINGTON – Zatímco američtí prezidentští kandidáti Republikánské strany se předhánějí v projevech oddanosti rovné dani – systému zdanění osobního příjmu, jenž vyměřuje jedinou daňovou sazbu všem –, soustředí se její odpůrci na důvody, proč je špatné zvyšovat daně chudým, aby se mohly snížit bohatým. Pokud je však rovná daň tak špatný nápad, proč ji tolik zemí zavedlo?

Důkladná studie těchto zemí – většinou se jedná o postkomunistické státy ve východní Evropě, ale i o směsici mikrostátečků z celého světa – naznačuje, že pro to existují tři hlavní důvody. Za prvé jsou některé z těchto zemí tak relativně chudé a natolik postrádají domácí kapitál, že se rozhodly snížit daňové sazby, aby přilákaly zahraniční investory. Jiné země jsou tak malé a neefektivní při výběru daňových příjmů, že si progresivní daňovou soustavu nemohou dovolit. A konečně jsou některé státy tak zkorumpované, že musí nabízet bohatým obrovské daňové škrty, aby je přiměly vůbec nějaké daně platit.

Spojené státy podobně jako další rozvinuté země žádnou z těchto podmínek nesplňují (zatím), takže není zřejmé, proč potřebují rovnou daň.

Bývalé komunistické země z východní Evropy, které rovnou daň zavedly – mimo jiné Bulharsko, Česká republika, Estonsko, Litva, Lotyšsko, Makedonie, Rumunsko, Slovensko nebo Ukrajina –, bolestně postrádají investiční kapitál. Ať už stojí na prahu Evropské unie nebo těsně za ním, bojují o pozornost přímých zahraničních investorů, pro které představuje rovná daň důležitý signál: jste tu vítáni, neodcizíme vaše peníze a to, co vyděláte, si můžete nechat.

Pro rozvinuté země, které už mají kapitál i historii vnitřních investic, je „přitažlivost rovné daně podstatně nižší“, jak uzavírá zpráva Mezinárodního měnového fondu. Proto nebyla rovná daň zavedena v žádné rozvinuté zemi ani v Číně.

Ostatními státy, které rovnou daň zavedly, jsou malé země nebo mikrostáty: Jamajka, Tuvalu, Grenada, Mauricius, Východní Timor, Belize a Seychely. Jedinou (částečnou) výjimku z tohoto pravidla představuje Paraguay, která rovnou daň zavedla v roce 2010. Argumenty zastánců rovné daně o administrativní jednoduchosti jejího výběru mají v těchto případech jisté opodstatnění. Je-li stát tak malý, že nemůže vyvinout natolik efektivní daňovou správu, aby dokázala obsloužit spravedlivý systém progresivního zdanění, pak může mít rovná daň smysl.

Kromě toho mají některé země i jiné zdroje příjmu, takže přínos ze zavedení progresivní daňové soustavy nevyváží její náklady. Například vláda v Tuvalu inkasuje téměř 10% svých celkových příjmů z prodeje práv na svou internetovou doménu „.tv“, což jí vynáší zhruba dva miliony dolarů ročně. Země, které jsou jen o něco málo větší, si mohou dovolit vybírat daně z příjmu spravedlivějším způsobem.

A konečně platí, že jsou-li veřejné instituce určité země v zajetí oligarchů, kteří jsou zvyklí beztrestně krást veřejné prostředky, může být rovná daň jediným způsobem, jak podnítit bohaté, aby vůbec nějaké daně platili. Proto se Rusko stalo v roce 2001 prvním velkým státem, který rovnou daň zavedl, když snížilo sazbu v nejvyšším pásmu z 30% na 13%. Také Ukrajina snížila v roce 2003 nejvyšší sazbu z 40% na 13%.

Téměř ve všech zemích, které rovnou daň zavedly, se výběr daně z příjmu snížil. Proto bývá její zavedení často spojeno se zvýšením sazeb daně z přidané hodnoty (jak se stalo v celé východní Evropě). V USA zase plán „9-9-9“ republikánského prezidentského kandidáta Hermana Caina vyzývá k zavedení sazby 9% pro daň z příjmu fyzických i právnických osob a k vytvoření nové národní daně z obratu, rovněž ve výši 9%.

Daňová soustava určité země odráží její institucionální kapacitu, ekonomické poměry a rozdělení politické moci. Kdyby se měly USA stát první rozvinutou zemí, která experimentuje s rovnou daní, přispěl by tento posun k potvrzení toho, co mnozí lidé tuší, ale stále doufají, že to není pravda: totiž že Amerika je na mizině, zoufale potřebuje vnitřní investice, má nekompetentní vedení a ve stále větší míře jí vládne sobecká elita oligarchů.

Ako pre koho. ...

Preto, lebo kamaráti bankárov tvoria ...

príklad živnostník, ktorý je platca ...

tak tak .... banky zarábajú stále ...

U nás miesto progresívnej dane zaviedli... ...

Celá debata | RSS tejto debaty