Viacerí možno viete že väčšina peňazí v našej ekonomike sú peniaze, ktoré niekto niekomu dlhuje. Ak by sa všetky dlhy splatili, 85% peňazí by prestalo existovať. Dnešná masa peňazí v obehu už dávno neodráža množstvo vyťažených drahých kovov, alebo množstvo vyrobených tovarov a služieb a dokonca ich rast nekopíruje ani rast HDP. V obehu je ich toľko, koľko sú ľudia, firmy a vláda ochotné zadĺžiť sa, plus toľko koľko sa rozhodnú ich vlády a národné banky vytlačiť.

Ak ste o tom nevedeli, odporúčam pozrieť si film Money as dept (Peniaze ako dlh), ktorý sa dá voľne stiahnuť. Nie je to síce presný výklad reálneho stavu, ale ako úvod postačí.Koho bude zaujímať detailnejší pohľad, nech číta ďalej.

V tomto článku som chcel napísať najmä hlavné časti z článkov [1] a [6] a previesť ich do trocha zrozumiteľnejšej formy pre bežných ľudí. Všetky dôležité odkazy na zdroje uvádzam na konci. Najmä z článku [1] som použil viaceré (občas upravené) prepisy viacerých odstavcov. Dúfam že to autorovi vadiť nebude.

Na začiatok si dovolím trocha komplikovanejší úvod o niektorých cenných papieroch. Kto sa začne nudiť nech smelo tento odstavec preskočí.

Finančné deriváty

V roku 2007 – 2008 boli hravnou príčinou vzniku finančnej krízy nezdravé subprime hypotéky, ktoré boli súčasťou kreditných derivátov ako CMO a CDO.

Subprime hypotéky sú hypotéky známe z amerického prostredia. Sú to hypotéky pre ľudí, ktorí by si ich normálne nemohli dovoliť. Uzatvárajú sa cez brokerov, ktorí za ne dostávajú odmenu. Poznáme dva základné druhy cenných papierov emitované prostredníctvom sekurizácie (zábezpeky) a to:

– Hypotékami kryté cenné papiere (MBS – Mortage Backed Securities)

– Aktívami kryté cenné papiere (ABS – Asset Backet Securities)

CMO – Collateralized Mortage Obligation je zložitejšia MBS, pri ktorej sú hypotéky rozdelené do tranžií podľa nejakej vlastnosti, napríklad splatnosti a každá tranža je predávaná investorom ako rozdielny cenný papier.

Väčšina dlhopisov krytých aktívami sú klasifikované ako ABS. Od nich sa odvívajú štruktúrované cenné papiere tzv. Collateralized Debt Obligations (CDO).

Collateralized Debt Obligations (CDO) predstavujú druh štruktúrovaných ABS, pri

ktorých istina a výnos sú odvodené od cash flow podkladových aktív.

CDO sú rozdelené do rôznych tried podľa rizika, resp. tranže. Najstaršie tranže, tzv. Senior sú považované za najbezpečnejšie. Pri nich splátky úrokov a istiny sa uskutočňujú poporiadku, podľa veku (seniority), pričom tranže typu Junior (najmladšie tranže) sú rizikovejšie, preto ponúkajú vyššie kupónové platby alebo nižšie ceny ako kompenzáciu za ich vyššie riziko defaultu.

Medzi ostatné štruktúrované finančné nástroje spojené so sekuritizáciou patria aj cenné papiere, ktoré sa odvíjajú od Collaterized Debt Obligations (CDOs). Medzi poddruhy CDO patria Collateralized Bond Obligations (CBO), Collateralized Loan Obligations (CLO) a Commercial Real Estate Collateralized Debt Obligations (CRE CDOs).

Počas hypotekárneho boomu dochádza k vydávaniu čoraz väčšieho počtu MBS a CDO aby zabezpečili lacný prísun cash flow. Viac o cenných papieroch a príčinách krízy odprúčam článok [3]

Subprime hypotéky tvorili pred rokom 2004 asi 8% hypotekárneho trhu, od roku 2004 do 2007 to bolo už 20%. Americký FED to považoval ešte za manažovateľné. Bol to však omyl a aj týchto 20% hypoték spôsobilo že do problémov sa dostalo 95% svetového finančného systému.

Humorné vysvetlenie príčin hypotekárnej a finančnej krízy, ktoré si rozhodne pozrite ak viete trocha po anglicky:

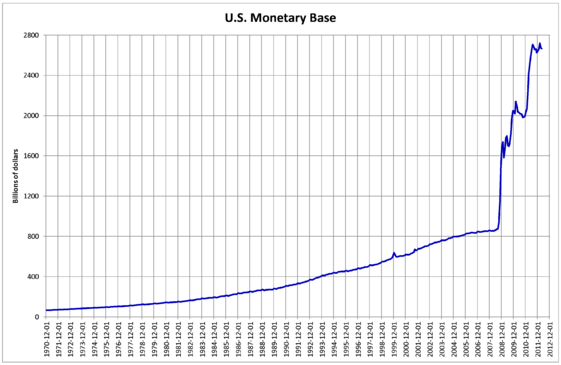

Obyčajne sa manažuje peňažná zásoba nepriamo, prostredníctvom úrokových mier, ktoré stanovuje centrálna banka. Počas krízy sa však spomalil obeh peňazí a expanzia úverov, čo vyvolalo deflačné tlaky (pokles cien). Naproti tomu sa v tomto čase zvýšil dopyt po peniazoch. Centrálne banky reagovali zvyšovaním monetárnej bázy (to sú najlikvidnejšie peniaze typu M0, alebo všetka hotovosť = všetky fyzické peniaze verejnosti + rezervné fondy bánk), čím expandovali svoje bilancie. FED z 850 miliárd na 2,6 bilióna, čo je 200% rast. Toto sa všeobecne vníma ako tlačenie peňazí a spôsobuje to infláciu. V čase krízy ale dochádza k poklesu objemu úverov a teda k deflačným tlakom. Keďže M0 tvorí len malú časť peňažnej zásoby, nemá jej zvýšenie na infláciu veľký vplyv.

Na tomto príklade pekne vedieť, že banka si nemusí peniaze nasporiť, ale si ich jednoducho pripíše na účet a kúpi za ne aktíva, alebo ich požičia.

Pre zopakonavie si uvedieme z akých častí sa skladá peňažná zásoba. Rozhodujúcim kritériom je likvidita.

M0/Currency – Hotovosť v obehu – bankovky a mince, peniaze vydané reálne centrálnou bankou (niekedy sa sem zarďujú aj bankové rezervy). Sú to najlikvidnejšie peniaze.

MB – Monetárna báza – všetka hotovosť, všetky fyzické peniaze verejnosti + rezervné fondy bánk

M1: Vklady na bežných účtoch + hotovosť M0 alebo MB. Nazývajú sa aj tranzakčné peniaze.

M2: Peniaze a blízke substitúty – M1 + termínované vklady a sporiace účty relatívne ľahko konvertibilné na hotovosť, napr. termínované účty s lehotou do 2 rokov, depozitné certifikáty do 100 tis. USD, väčšinou vraj „peniaze domácností“ a fondy peňažného trhu

M3: Všeobecné peniaze – M2 + všetky ostatné depozitné certifikáty, peniaze vo finančných fondoch, akcie, inštitucionálne peniaze, veľké termínované vklady

Je zaujímavé že agregát M3 prestal americký FED v roku 2006 sledovať a zverejňovať.

Toto delenie je americké, jednotlivé komponenty sa môžu od krajiny ku krajine mierne líšiť. Definícia peňazí nie je až taká jednoduchá. Napríklad zmenka vydaná dôveryhodným subjektom môže byť takisto formou peňazí, pokiaľ je akceptovaná protistranou v obchode. Rovnako existujú virtuálne meny a najrozšírenejšia z nich je BitCoin.

Tvorba peňazí

Poďme sa bližšie pozrieť na to, ako môžu v ekonomike vznikať peniaze. Existujú dva spôsoby.

1. Tvorba bankoviek a mincí, teda tvorba peňazí v centrálnej banke (aktívna tvorba peňazí v centrálnej banke).

Bankovky a mince obyčajne vytvára fyzickým tlačením a razením. Účtovne centrálna banka vedie bankovky a mince ako pasíva, čiže dlh. Na rozdiel od minulosti už dlhom nie sú, pretože nie sú zameniteľné za drahý kov a teda centrálna banka nie je nikomu nič dlžná.

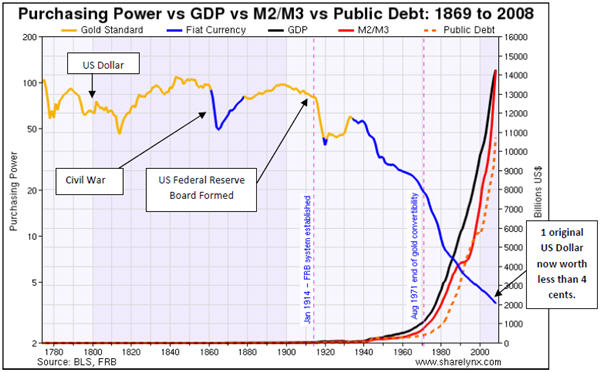

Zameniteľnosť definítívne skončila zánikom Bretonwoodskeho menového systému (zlatého štandardu) v roku 1971. Tlačenie peňazí bez protihodnoty sa stalo oveľa jednoduchšie. Od tohto roku bola inflácia oveľa menej kontrolovateľná a odrazilo sa to napríklad aj na nekontrolovateľnom raste ceny ropy a vyvrcholilo to až ropným šokom začiatkom 80. rokov. Viac odporúčam v článku [5].

Keďže účtovne je nevyhnutné, aby sa celková suma aktív a celková suma pasív súvahy vždy rovnali, musí centrálna banka pri tvorbe nových bankoviek a mincí (teda pri zvýšení pasív) zároveň buď niečo kúpiť (devízy, cenné papiere atď.) alebo poskytnúť niekomu (napr. vláde, komerčnej banke alebo komukoľvek inému) úver (oboje prestavuje zvýšenie aktív). Inými slovami: Nové bankovky a mince vznikajú tak, že centrálna banka niečo kúpi resp. niekomu poskytne úver a za kúpenú vec zaplatí resp. požičiavané peniaze vyplatí ňou samou novo vytlačenými (vyrazenými) peniazmi.

2. Tvorba peňazí na bežnom účte, t.j. tvorba peňazí v (ktorejkoľvek) komerčnej banke:

2a) Aktívna tvorba peňazí komerčnej banky

Tvorba peňazí v komerčnej banke je veľmi podobná tvorbe peňazí v centrálnej banke s tým rozdielom, že namiesto bankoviek a mincí sú peniaze na bežnom účte (nie fyzicky, ale len v účtovných knihách). Tieto peniaze sú nie len účtovne ako bankovy a mince, ale aj reálne dlhom. Nové peniaze na bežnom účte vznikajú tak, že ľubovoľná komerčná banka niečo kúpi, alebo niekomu poskytne úver a za kúpenú vec zaplatí resp. požičiavané peniaze vyplatí peniazmi ňou samou novo vytvorenými v účtovných knihách. Komerčná banka takto legálne vytvára peniaze podľa vlastného uváženia “ex nihilo” (lat. z ničoho). Pri rozsahu takejto tvorby paňazí je komerčná banka obmedzená skutočnoťou, že časť takto vytvorených peňazí budú chcieť zákazníci aj fyzicky vybrať, alebo presunúť do inej banky (na to už banka potrebuje aj isté množstvo vkladov bankoviek a mincí od zákazníkov a úvery od centrálnej banky). Ďalej je banka obmedzená štátnymi predpismi o veľkosti povinných minimálnych rezerv a predpismi na minimálne vlastné imanie bánk.

Banky sú kontrolované národnými bankami. Musia o svojom hospodárení zverejňovať podrobné správy. Najmä informácie o tom, ako jej dlžníci splácajú peniaze, ktoré im požičala. Ak banka začne mať so splátkami úverov problémy, ostatné banky jej budú menej dôverovať, nebudú jej chcieť požičať likviditu a banka bude nútená (napr.) zvyšovať úroky z vkladov. Preto podozrivo vysoké úroky z vkladov môžu byť aj indikátorom problémov banky.

Aj napriek tomu že banky vytvárajú peniaze „z ničoho“, musia požičiavať peniaze obozretne. Pretože pre banky sú požičané peniaze na úverovom účte pasíva (záväzok banky klientovi) a ak dlžník úver nespláca, banke zostane pasívum, ktoré nie je kryté žiadnym aktívom (záväzok klienta voči banke) a preto ho musí vyrovnať z vlastných zdrojov, resp vykáže stratu.

Peniaze zanikajú presne opačne ako vznikli, teda splácaním úveru. Peniaze sú odpočítané z účtu a zároveň zanikne časť záväzku klienta, ktorý bol aktívom banky.

Povinné minimálne rezervy pre banky sú na Slovensku asi na úrovni 8% (v USA 10%). To napríklad znamená, že ak chce banka na Slovenku poskytnút zákazníkovi úver vo výške 100 000 EUR, stačí jej mať na bežných účtoch iba čiastku 8 000 EUR. Ostatné peniaze si vytvorí ex nihilo, teda z ničoho.

Povinné minimálne rezervy, alebo aj čiastočné/čiastkové/frakčné rezervy má komerčná banka obvykle uložené v centrálnej banke.

Skutočnosť, že rezervy komerčných bánk sú len frakčné a nie stopercentné okrem toho spôsobuje, že v prípade tzv. runu na banky (keď by si klienti naraz chceli vybrať všetky vklady) komerčné banky nevyhnutne musia zbankrotovať, pretože pri systéme čiastočných rezerv nemajú dosť dôveryhodných peňazí (t.j. peňazí centrálnej banky, čiže rezerv) na vyplatenie vkladov v nich.

Systém čiastkových/frakčných rezerv umožňuje na jednej strane expandovať peniaze a navýšiť tak investície a zrýchliť ekonomiku. Na strane druhej ak sa takéto peniaze neinvestujú do prospešných a inovatívnych projektov, zvyšujú infláciu, škodia ekonomike a pri nezodpovednej monetárnej politike pravidelne spôsobujú čiastočne, alebo úplne aj rôzne finančné krízy (ropné šoky, dot com bublina, hypotekárna kríza, potravinová kríza, dlhová kríza). Priveľa “zbytočných” peňazí tiež vedie k množstvu finančných špekulácií na burzách a ešte rýchlejšej expanzii dlhov.

2b) Pasívna tvorba peňazí komerčnej banky

Je situácia keď niekto vloží bankovky a mince do komerčnej banky. Účtovne to pre banku znamená zvýšenie aktív ako aj peňazí na bežnom účte (pasív) o vloženú sumu. Pre banku síce ide o tvorbu peňazí, ale z hľadiska ekonomiky ako celku tým nové peniaze nevznikli, len došlo k zmene formy peňazí. Peniaze v obehu, ktoré vytvorila centrálna banka sa znížili a peniaze na bežnom účte sa zvýšili.

Významú časť peňazí v ekonomike teda nevytvára centrálna banka, ale komerčné banky a to poskytovaním úverov. Peňažná báza (najlikvidnejšie peniaze M0) je len materiál, z ktorého systém bankovníctva s čiastočnými rezervami vytvára násobne viac peňazí poskytovaním úverov a tieto peniaze, ktoré majú ľudia na účtoch vyvolávajú inflačné tlaky. Ak ale objem úverov v ekonomike klesá, tlaky sú naopak deflačné. Rovnako vyvoláva deflačné tlaky aj hromadenie peňazí (pod matracom), ktoré nie sú v obehu, alebo na účtoch.

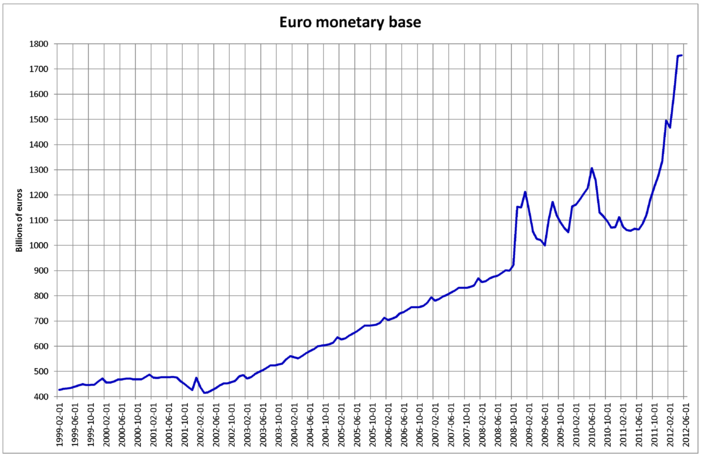

Po kríze v roku 2008 nastali oba fenomény naraz. Banky prestali dávať úvery a domácnosti začali hromadiť hotovosť. Centrálne banky reagovali prudkým zvýšením monetárnej bázy a znížením úrokových sadzieb tak, aby urobila držanie peňazí bolestivým tak pre domácnosti, ako aj držanie rezerv pre banky. Domácnosti si tak mohli znova začať požičiavať a banky, ktoré majú svoje rezervy (úročené ) v centrálnej banke, ich začali presúvať inde.

Objem spotrebiteľských úverov v USA klesol z roku 2008 do októbra 2010 (keď začalo prvé kvantitatívne uvoľňovanie) o 7,6 % z 2,6 bilióna na 2,4 bilióna. Takýto prepad tu nebol za posledných minimálne 60 rokov. Prepad úverov znamenal tlak na znižovanie množstva peňazí v ekonomike, nie zvyšovanie. FED teda reagoval anticyklicky a prudko zvýšil monetárnu bázu (MB). Od októbra 2010 sa prepad úverov zastavil a momentálne sa rast spotrebných úverov priblížil k svojmu dlhodobému trendu (rok 2012).

Zaujímavé je, čo sa stalo s celkovou peňažnou zásobou meranou agregátom M2. Napriek tomu, že bilancia FED-u sa strojnásobila, objem množstva peňazí v ekonomike vzrástol od roku 2008 o 30 %, čo je 6,7 % p.a. A teraz sa pozrime, akým tempom rástla peňažná zásoba v ekonomike v rokoch 1998 až 2008. Bolo to 6,4 % p.a. Takže aj napriek prudkému zvýšeniu monetárnej bázy nedošlo k žiadnej hyperinflácii.

Pri finančných krízach sa veľká časť škodlivých, nadmieru vytvorených peňazí jednoducho zničí (odpísanie časti úverov, krach inštitúcie, osoby, nevymožiteľné peniaze). Poškodí to samozrejme ekonomiku, veriteľov, stabilitu finančného systému. Zníženie prehnane veľkej peňažnej zásoby by počas krízy mohlo mať aj dobrý ozdravný efekt, ale ako vidíme, centrálne banky reagujú tak že zvýšia monetárnu bázu a vyrovnajú celkovú peňažnú zásobu do pôvodného stavu a tá môže naďalej (nekonečne) rásť.

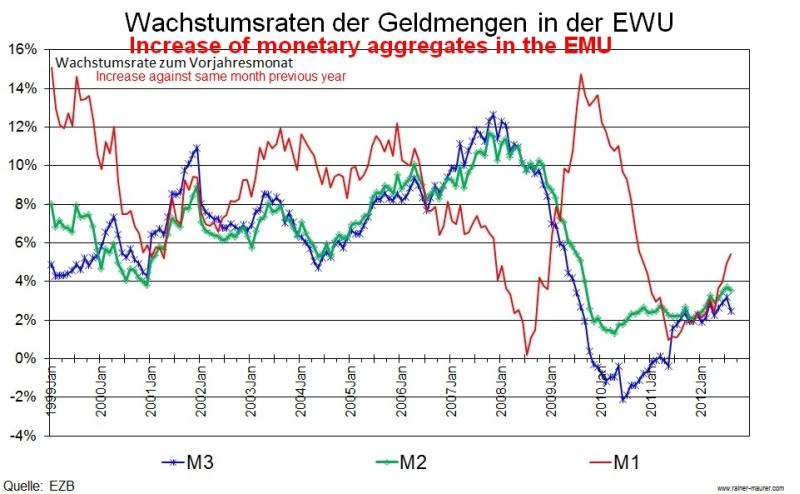

Objem bankoviek a mincí v obehu rastie za posledné desaťročia rýchlosťou cca. 6,7% p.a (ročne). Transakčné peniaze M1 a M2 rastú asi 6,5% p.a. V eurozóne rástla M2 pred krízou (1999 – 2008) rýchlosťou 7,9 % p.a., no od roku 2008 iba 2,55 % p.a. Zato monetárna báza vzrástla o 200 %. Väčšina rastu je spôsobená rastom rezerv, nie rastom bankoviek a mincí. FED teda kúpil od komerčných bánk dlhopisy, MBS alebo iné aktíva a nahradil ich rezervami, ktoré sú vlastne záväzky FED-u voči komerčným bankám, rovnako ako bankovky sú záväzky FED-u voči všetkým subjektom, ktoré ich držia. Bankám sa zlikvidnili bilancie a uvoľnenú likviditu môžu použiť na poskytovanie nových úverov. Problém ale je, že bankám sa do poskytovania nových úverov v týchto rizikových časoch veľmi nechce.

Takže na zopakovanie.

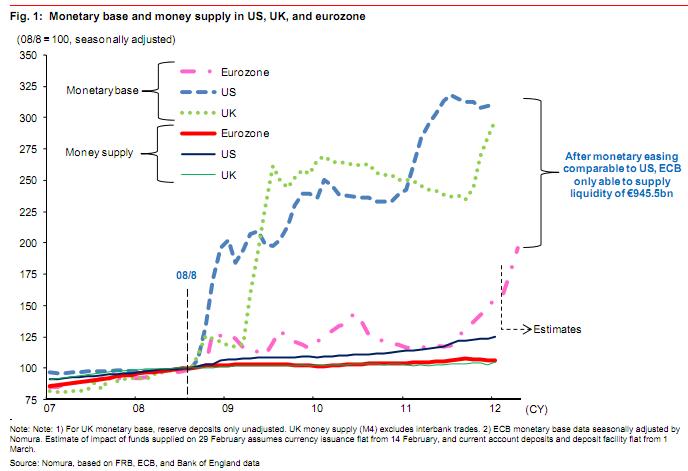

Pokles objemu úverov z dôvodu ich zníženej ponuky či zníženého dopytu vedie v modernom systéme peňazí s frakčným rezervným bankovníctvom ku kontrakcii peňažnej zásoby a následnému tlaku na znižovanie cien – cenovej deflácii. Vzhľadom na nedostatok reálneho kapitálu potrebného na aktuálnu spotrebu a rozbehnuté investičné projekty, ktorý je hlavnou príčinou recesie, by bez intervencií monetárnej autority rástli úroky, čo by viedlo k rastu diskontných sadzieb, poklesu cien aktív a bankrotu veľkej časti neudržateľne zadlženého finančného sektora. Centrálne banky proti tomuto trendu bojujú snahou o expanziu peňažnej zásoby. V Európe ale počas finačnej krízy fungoval transmisívny mechanizmus horšie ako v USA a banky v strachu o svoju existenciu defenzívne zhromažďovali rezervné peniaze a neprebiehala tak ich multiplikácia úverovou expanziou. (Graf vývoja peňažnej zásoby M3 v eurozóne nájdete nižšie). Expanziou peňažnej zásoby sa centrálne banky zároveň snažia pomôcť financovať štátny dlh, znižovať dlhodobé úrokové sadzby vo viere v ich stimulačný efekt na ekonomickú aktivitu a podporiť rast cien aktív v snahe vyvolať „wealth effect“ (keď rastú ceny, akcie, nehnuteľnosti, mzdy, ľudia sa cítia bohatší a míňajú stále viac). [7].

Peňažná zásoba a inflácia

Príčiny inflácie sú rôzne, napríklad šoky v ekonomike, zmeny dopytu, zmeny ponuky, zlá úroda, živelné pohromy, emisia nadmerného množstva peňazí, či zabudovaná inflácia (každý rok ju predpokladáme, tak si zvýšime ceny bez ohľadu na to či sú na to dôvody, alebo nie).

Existujú dva hlavné druhy inflácie, a to spotrebiteľská inflácia a inflácia aktív. Centrálne banky sledujú a cielia spotrebiteľskú infláciu, čo je problém, pretože v rozvinutej ekonomike typu USA budú statky, ktoré tvoria spotrebný kôš, posledné, ktoré budú reagovať na rast peňažnej zásoby. Ak by sme teraz všetci dostali dvakrát viac peňazí, než máme, tak by sme nekúpili viac holiacich strojčekov, potravín a ani by sme viac nekúrili ani nejazdili autom, ale by sme s najväčšou pravdepodobnosťou kúpili nehnuteľnosti alebo tieto peniaze spadnuté z neba investovali, aby sme mali ešte viac peňazí, čim by sme vytvorili tlak na cenu aktív, a teda infláciu aktív. Na spotrebiteľskú infláciu majú oveľa väčší vplyv nákladové faktory, a to hlavne ceny energií a cena práce. Tie sa zase odvíjajú hlavne od intenzity ekonomickej aktivity a nejde o monetárny fenomén. Takže FED chce kontrolovať spotrebiteľskú infláciu prostredníctvom monetárnych nástrojov, medzi ktorými je len slabá väzba, pričom ale necháva nepovšimnutú infláciu aktív, kde je väzba jasná a priama.

Lepšia definícia inflácie ako rast cien (či už spotrebného koša alebo aktív), je skôr riedenie peňažnej jednotky novými peniazmi. Keďže vieme, že peňažná zásoba akokoľvek meraná rastie o 6,5 % ročne, tak reálna inflácia a tým znehodnotenie peňazí je na približne rovnakej úrovni. Bez ohľadu na to, čo robí FED a centrálne banky. Je to nastavenie systému a je to tak už dlho.

Najväčšia príčina inflácie je teda úverová expanzia a s ňou spojená práve existencia úrokových sadzieb. Je nereálne predpokladať že by sa niekedy úrokové sadzby znížili na nulu, ale aj sadzba 5% je pomerne vysoká a z dlhodobého hľadiska má ničivý účinok na ekonomiku. Samozrejme, s nízkou úrokovou sadzbou by vyvstal problém uregulovať množstvo emitovaných a požičiavaných peňazí v tomto systéme monetárnej politiky. Ak by bola emisia peňazí pod väčšou kontrolou a napríklad úvery by sa prednostne vydávali na rozvojové a investičné projekty (a nie na deštruktívne alebo neutrálne), tak by bolo možné mať priemernú úrokovú sadzbu v ekonomike na úrovni 1-2%.

Už dnes existuje v našej legislatíve zákon ktorý zakazuje úžeru – teda neprimerane vysokú úrokovú sadzbu. Nikde ale nie je povedaná čo je neprimerane vysoká úroková sadzba.

Týmito teóriami už zabieham k zástancom bezúročnej, alebo nízkoúročnej ekonomiky. Pri súčasnej globalizácii finančného systému by bolo nemožné vytvoriť v rámci štátu ako Slovenko nízkoúročnú ekonomiku. Od roku 2009 sme súčasťou menovej únie a monetárna politika je plne v rukách Európskej centrálnej banky.

Ak by sme spočítali za akú priemernú úrokovú mieru sú požičané všetky peniaze v obehu, pravdepodobne by sme sa priblížili k číslu 6,5%. To je aj odpoveď aká je príčina inflácie a prečo rastie peňažná zásoba ročne práve o túto hodnotu.

Ak si ľudia zoberú menej úverov, tak bude inflácia menšia a pravdepodobne aj ekonomický rast. Pri kolapse úverov tlačí ceny nadol nižšia ekonomická aktivita aj znižovanie objemu M1. S každým splateným úverom zanikne časť transakčných peňazí. Systém neúplných rezerv je ale iba jeden z možných systémov.

Má kladné a záporné stránky. Najzávažnejším záporným aspektom je, že je vo svojej podstate nestabilný a zraniteľný externými šokmi o čom sme sa už mnoho krát presvedčili.

Pozitívom je, že vytvorí kapitál, ktorý nikto nemusel usporiť. Umožňuje najprv investovať a až potom vytvoriť úsporu. Ak je čistá súčasná hodnota investície pozitívna, tak rýchlo vytvára hodnoty. Ak je negatívna, je prudko deštruktívny.

Ak sa dlh využije na vybudovanie kapitálovej základne, ktorá zvýši produktivitu a nový príjem prevýši náklad úveru, tak je to pre spoločnosť pozitívne. Ak je to naopak, je to negatívne. Ak je deficit štátneho rozpočtu investovaný do rozvoja infraštruktúry alebo kapitálovej bázy spoločnosti, tak je to rozumne vytvorený dlh. Ak je prejedený a rozkradnutý politikmi, tak je to bumerang, ktorý sa vráti a udrie nás do hlavy.

Úverová expanzia a vplyv peňažnej zásoby na jednotlivé triedy aktív

Úverová expanzia je motorom tvorby peňažnej zásoby. Keby sa splatili všetky úvery, peňažná zásoba by sa scvrkla na M0, teda na vydané obeživo, čo je v prípade USA v súčasnosti 1,3 bilióna USD, pričom M2 (obeživo + bežné účty + termínované vklady) je na úrovni 10 biliónov USD.

Rast peňažnej zásoby je pozitívny pre všetky druhy aktív, pretože sa nominálne preceňujú na vyššej úrovni a vyvolávajú pocit vytvárania zisku a s tým spojený sebaposilňujúci efekt. Ak si vezmeme naozaj dlhé obdobie, posledných 100 rokov, a pozrieme sa na nejaký široký americký akciový index, napr. S&P 500, zistíme, že cenový index, teda hodnota indexu bez dividendy, mal mieru zhodnotenia približne na úrovni 7 % p.a. Ak teraz vezmeme do úvahy, že širšia peňažná zásoba rástla cca. 6,5 % p.a., tak zistíme, že celá výkonnosť indexu iba odzrkadlila rast množstva peňazí v ekonomike.

Ak sa však pozrieme na total return index, teda cenový index + dividenda, dostaneme 9,6 % p.a. Teda 2,6 % p.a. je reálny výnos z investovania do amerických big-cap akcií za dostatočne dlhé obdobie. Akcie teda ochránia pred stratou kúpnej sily, plus niečo zarobia k dobru.

Hotovosť je úplne katastrofálna trieda aktív, ak to teda vôbec trieda aktív je. Dlhopisy reagujú na rast peňažnej zásoby z krátkodobého hľadiska pozitívne. Z dlhodobého hľadiska je úroveň peňažnej zásoby irelevantná, pretože dlhopisy majú splatnosť a nové sa prispôsobujú očakávaným úrokovým mieram, kde vstupujú úplne iné faktory, ako je demografia, inflačné očakávania, deficity, zadĺženie a podobne.

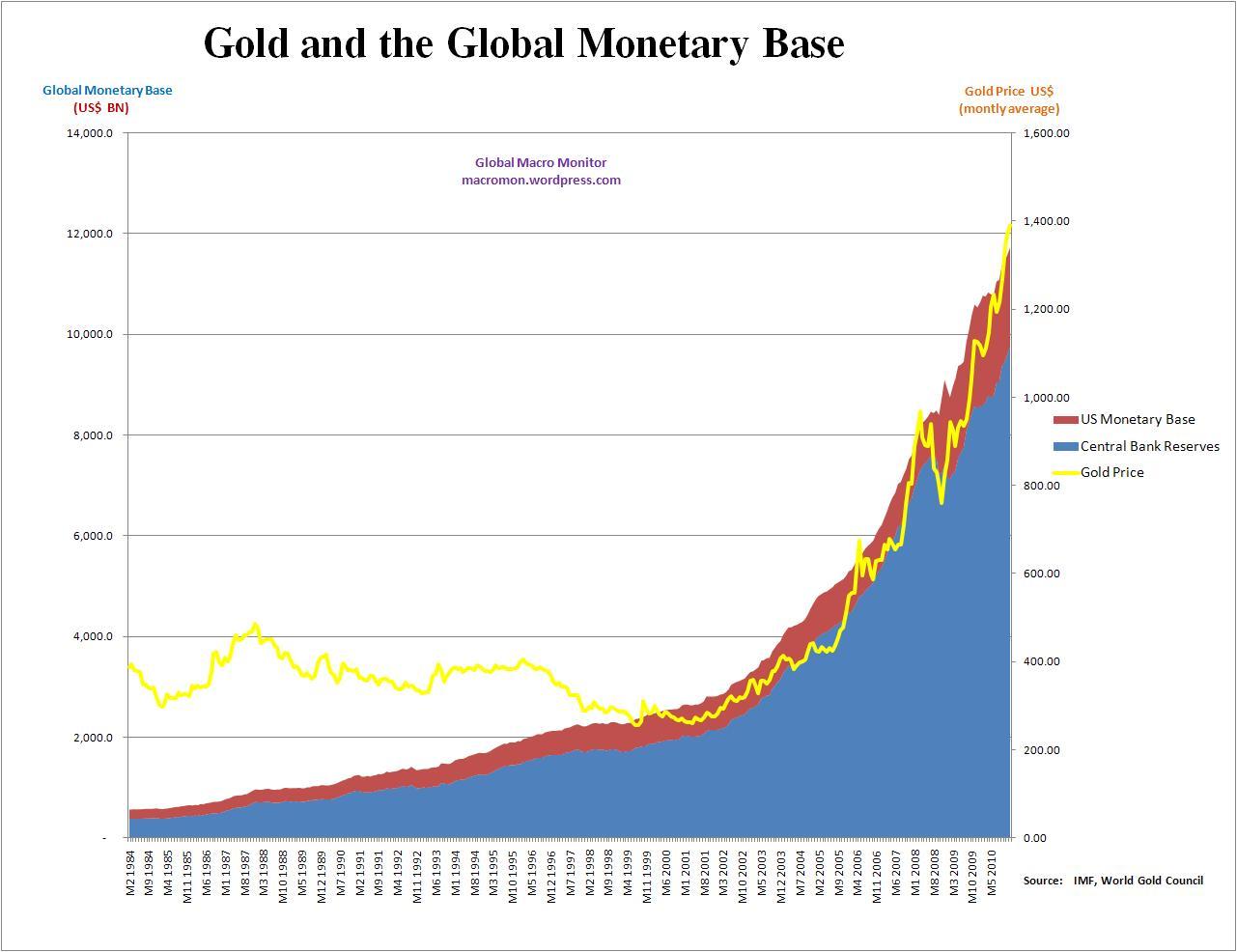

Zlato a drahé kovy sú formou alternatívnej meny, takže tie budú pozitívne korelované hlavne s úrovňami M0 a monetárnou bázou. Korelácia s M1 a M2 nie je až taká silná. Sú vhodné skôr ako prostriedok na uloženie peňazí, nie investíciu.

Ostatné komodity nie sú triedami aktív, takže nemá zmysel ich rozoberať.

Kritika čiastkového menového systému

„Pokračujúcim procesom inflácie môžu vlády potajomky a nepozorovane skonfiškovať podstatnú časť bohatstva svojich občanov… Tento proces zapája všetky skryté sily ekonomických zákonov, ktoré sú schopné deštrukcie a uskutočňuje to spôsobom, ktorý ani jeden človek z milióna nie je schopný odhaliť.“

John Maynard Keynes, The Economic Consequences of the Peace, kapitola VI str. 235-236, r. 1919

Obhájcovia čiastkového peňažného systému vnímajú obvykle aj hospodárenie štátu s rozumným deficitom ako vhodné a stimulujúce ekonomiku k spotrebe, výrobe a rozvoju. Ľakajú sa predstavy že štát počas krízy začne prehnane šetriť a tým obmedzí spotrebu, hospodársky rast a tým uvrhne štát do ešte väčšej depresie.

Kritici však tvrdia, že pri zodpovednej hospodárskej politike bez deficitov, zadlžovania, nekontrolovanej úverovej expanzie s prehnanými úrokmi, by životná úroveň obyvateľov vo vyspelých krajinách mohla byť mnohonásobne vyššia ako pred 50 rokmi. Alebo by to mohlo znamenať aj to, že naša životná úroveň by bola “len” niekoľkonásobne vyššia ako dnes a pracovali by sme iba 4 hodiny denne. Od uzákonenia 8 hodinovej pracovnej doby sa tento čas neustále predlžuje, hoci produktivita práce je stále vyššia.

Nedostatky čiastkového finančného systému rozoberá napríklad Daniel Marko vo svojom blogu [6]. Zhrniem to v ďalších riadkoch.

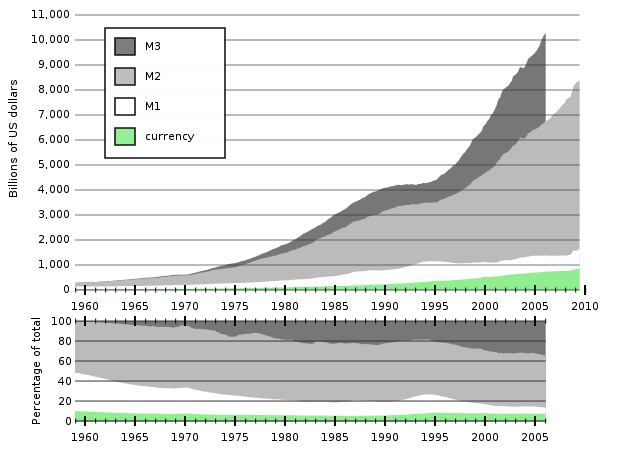

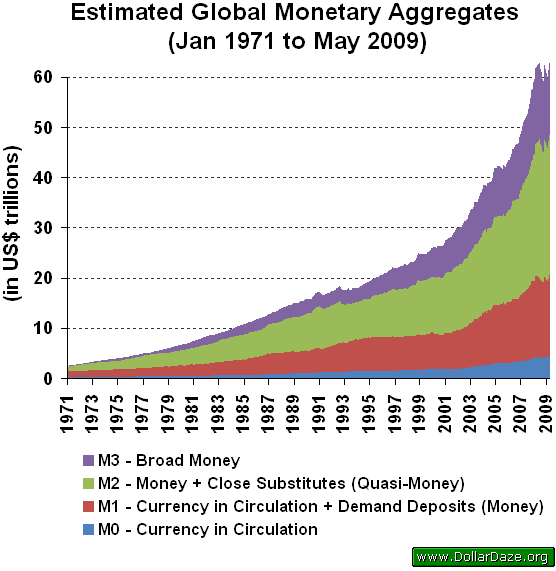

Pozrite si nasledovné obrázky. Zobrazujú vývoj peňažnej zásoby v USA a celosvetolo.

Peňažná zásoba celosvetovo

Peňažná zásoba celosvetovoIba peniaze M0 sú peniaze skutočne vydané a vlastnené štátom – sú to verejné peniaze. Súkromné banky si ich požičiavajú z centrálnej banky za úroky. Úroky musia zaplatiť štátu a teda aj všetkým občanom.

V USA tvorili M0 na začiatku roku 2009 asi 900 miliárd USD. Vláda napumpovala za ďalšie 2 roky množstvo peňazí M0 na viac ako dvojnásobok aby sanovala finančnú krízu a teda straty súkromných bánk. Pokračujúcou infláciou tak naďalej oberá ľudí o značnú hodnotu meny. Aj keď USA má jednu výhodu oproti iným štátom. Doláre sú celosvetovou menou a tlačenie peňazí vládou USA má miernejší inflačný dopad na obyvateľov USA ako by to bolo v inej krajine s lokálnou menou. Inflačné doláre sa totiž rozpustia v celosvetovom meradle.

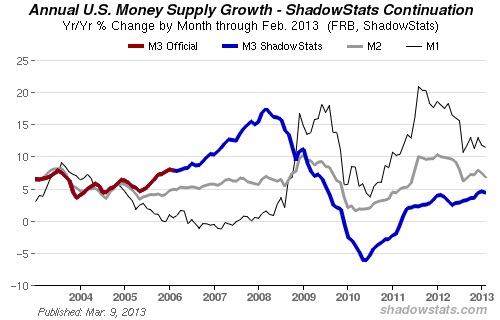

Nasledovné obrázky názorne ukazujú čo sa dialo s peniazmi v posledných rokoch / desaťročiach. Myslím že nepotrebujú špeciálny komentár.

Percentuálna ročná zmena peňažných agregátov v USA

Percentuálna ročná zmena peňažných agregátov v USA

Ročná zmena monetárnej bázy vs peňažnej zásoby v USA, UK a eurozóne

Ročná zmena monetárnej bázy vs peňažnej zásoby v USA, UK a eurozóne

Ako som už spomínal FED, teda Federal Reserve Fund prestal od roku 2006 sledovať v oficiálnych štatistikách zložku M3 s odôvodnením že je irelevantná pre sledovanie makroekoomických ukazovateľov. Skôr sa dá predpokladať, že dôvod je ten aby zakryl pred verejnosťou hrozivo vysoké čísla tejto zložky, ktorá začala v posledných rokoch extrémne rásť. Naďalej ale existuje neoficiálne sledovanie týchto štatistík.

Každý “vyspelý” bankový systém má nedostatok štátnych finančných prostriedkov (M0), z ktorých by mohli plynúť úroky štátu, resp. občanom, alebo by tieto peniaze mohli byť požičiavané občanom bezúročne. Keďže sa väčšina peňazí tvorí v súkromných bankách (cca 90%), úroky za tieto pôžičky smerujú do súkromných rúk.

Podľa časopisu Forbes bolo v roku 2008 na svete 793 súkromných osôb – miliardárov, ktorí vlastnili spolu majetok 2,4 bilióna dolárov, čo je viac ako vlastní 3 miliardy najchudobnejších ľudí na svete. Tieto peniaze súkromných finančných inštitúcií slúžia hlavne na ďalšie vyrábanie peňazí, privatizáciu, upevňovanie moci, zvyšovanie rozdielov medzi chudobnými a bohatými a na zvyšovanie inflácie a tým ochudobňovanie chudobných.

Ak by boli peniaze súkromných inštitúcií viac presunuté do rúk ľudí, každý človek, aj z rozvojových krajín by mohol žiť dôstojný život.

Od začiatku tohto storočia sa trend rastu peňažnej zásoby čoraz viac mení z lineárneho na exponenciálny. Peniaze M3 dnes dosahujú 10 násobok reálnych peňazí (M0).

Celosvetový dlh krajín sa od roku 2000 do 2010 zvojnásobil na úroveň viac ako 50 biliónov dolárov. Ak si chceme pri súčasnom finančnom systéme ponechať rovnaký hospodársky rast, tak sa dlh do roku 2020 opäť zdvojnásobí. Niektoré štúdie uvádzajú, že celosvetový dlhový trh má ešte vyššiu hodnotu. Až 109 biliónov dolárov v roku 2010 a do roku 2020 stúpne na viac ako 200 biliónov dolárov [9].

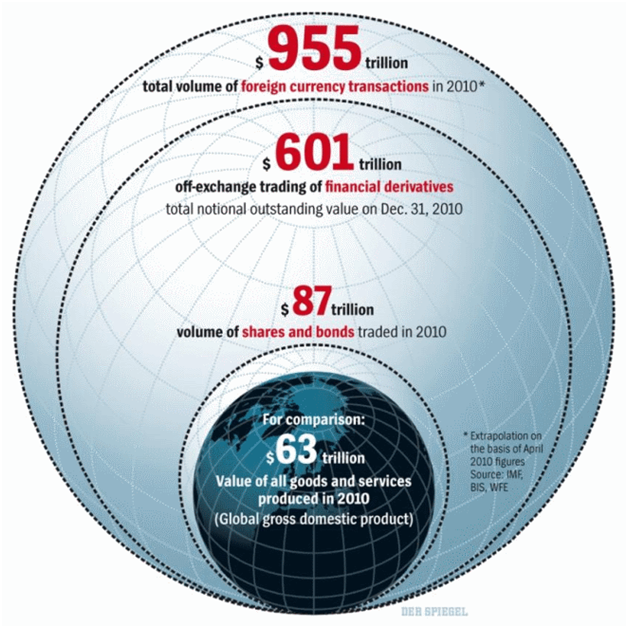

Avšak celkový objem všetkých finančných derivátov sveta (najmä špekulatívnych) je podľa niektorých zdrojov [10, 11, 12, 13] niekde medzi 600 biliónmi a 1,5 biliardou USD, čo je 10 až 20 násobok celosvetového HDP, ktorý bol v roku 2011 asi na úrovni 69 biliónov USD.

Finančné deriváty sú veľmi málo regulované a môžu sa stať ďalšou časovanou bombou, tak ako tomu bolo v roku 2008. Z tak enormného množstva derivátov je jasne vidieť že väčšina zarobených peňazí je zarobených špekuláciami, podvodmi a úžerou. Súčasný menový a finančný systém stojí na vzduchovej bubline nekrytých peňazí, ktoré niekoľkonásobne prevyšujú hodnotu reálnych tovarov a služieb. Len minoritná časť peňazí finančných derivátov (5-10%) sa vzťahuje k HDP krajiny. Aj táto minoritná časť ale automaticky neznamená že bola vytvorená poctivou prácou.

Zobrazenie celosvetového reálneho HDP k veľkosti finančného systému

Zobrazenie celosvetového reálneho HDP k veľkosti finančného systému

Aj napriek všemožným vyhláseniam politických predstaviteľov a OSN o snahe zmenšiť chudobu na svete sa deje opak. Rozdiely medzi bohatými a chudobnými sa neustále zväčšujú a daňový poplatníci po celom svete sa zbierajú na krytie strát finančných inštitúcií (americký TARP, európsky euroval).

Štáty sú totiž rukojemníkmi bánk a ak by skrachovali veľké banky, úplne by to položilo štátny finančný systém.

V septembri 2008 (kolaps Lehman Brothers) povedal guvernér Bank of England M. King: „Boli sme 5-minút od kolapsu celkového finančného systému, musíme prijať prísne pravidlá regulácie finančného sektora a finančných derivátov“. Dôvodom kolapsu boli neregulované finančné deriváty.

Myslíte si, že sa za tri roky niečo zmenilo? Ale, áno – finančné deriváty svojim nominálnym objemom rastú naďalej a finančné inštitúcie sú ešte silnejšie ako kedykoľvek predtým. Ak kedysi platilo „too big to fail“, kedy finančná inštitúcia nemohla byť ponechaná osudu, pretože to znamenalo systémové riziko pre celú spoločnosť, tak dnes to platí dvojnásobne.

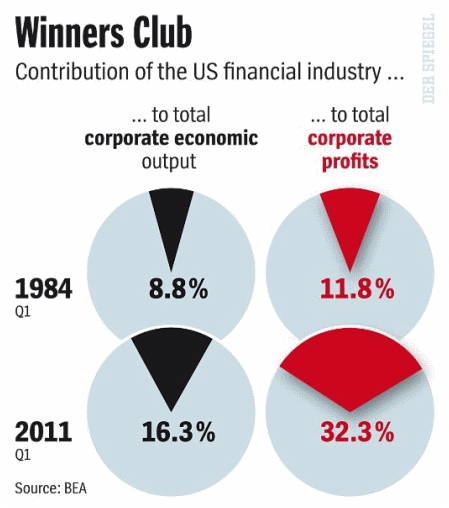

Víťazom tohto nekonečného navyšovania dlhov a rizika sú finančné inštitúcie (banky, poisťovne, investičné fondy, hedge fondy). Kým ešte v 1Q roku 1984 bol podiel amerických finančných inštitúcii na celkovom HDP 8,8% a zisk finančných spoločností v USA predstavoval iba 11,8% z celkového zisku spoločností, tak v 1Q roku 2011 je odhadovaný celkový výstup amerických finančných inštitúcii na úrovni 16,3% HDP, ale zisky až 32,3%. Práve tu je teda jasná odpoveď potreby financovania strát finančných inštitúcií cez zdroje daňových poplatníkov, ktoré si cez finančné otroctvo užívajú svoju nadvládu tvorenú z dlhov krytých bezcennými papiermi.

Ľudská bytosť sa tak dnes stáva iba nositeľom čísla spojeného s bankovým účtom a veľkým úverom. [13]

Zdroje:

[1] http://ako-investovat.sk/index.php/trhy/91-makroekonomika/391-peniaze

[2] http://www.123pozicky.sk/hypoteky/subprime.html

[3] http://www.derivat.sk/files/fsn%202011/NapolitanoBarbara.pdf

[4] http://sk.wikipedia.org/wiki/Peniaze

[5] http://upner.com/vyznam-a-buducnost-zlata/

[6] http://danielmarko.blog.sme.sk/c/238447/Inflacia-ako-najvacsia-kradez-v-historii-ludstva.html

[7] http://www.iness.sk/stranka/7566-Zbabrana-monetarna-expanzia-eTrend.html

[8] http://macromarketmusings.blogspot.sk/2010/03/correct-money-supply-measure-for-this.html

[9] http://www.zerohedge.com/article/total-global-debt-has-double-over-200-trillion-2020-preserve-economic-growth

[10] http://theeconomiccollapseblog.com/archives/the-horrific-derivatives-bubble-that-could-one-day-destroy-the-entire-world-financial-system

[11] http://www.globalresearch.ca/the-size-of-the-derivatives-bubble-190k-per-person-on-planet/12753

[12] http://www.brockfc.com/major-economic-domino-falling-more-derivatives.html

[13] http://zo.trimbroker.com/financne-analyzy/komentar-Banky-nas-tahaju–do-zahuby–110824

[14] http://news.goldseek.com/GoldSeek/1289503232.php

[15] http://av.r.ftdata.co.uk/files/2012/03/Monetary-base-vs-supply.jpg

[16] http://www.libberate.com/forum/showthread.php?817-Timeline-of-the-inexorable-american-economic-collapse.

[17] http://www.economicshelp.org/blog/3094/economics/eu-money-supply-slowdown/

iní samozrejme :) ...

Ano, ma to byt bilion a nie biliarda. ...

Biliarda je co? To existuje ve slovenčině?... ...

ved len zlatom to nebolo kryté už ...

ved len zlatom to nebolo kryté už ...

Celá debata | RSS tejto debaty